Das „Social Trading“ ist vielleicht der stärkste Trend innerhalb des Börsen-Business in den vergangenen zehn Jahren. Unter dem Begriff darf man sich den gemeinschaftlichen Handel von Börseninteressierten vorstellen. Ganz neu ist die Idee natürlich nicht, denn Aktien-Clubs gab es schon immer. Unter dem Begriff Social Trading gibt es aber eine ganz neue Qualität des gemeinsamen Handelns. In Deutschland sind Wikifolio und Ayondo die stärksten Plattformanbieter. International haben sich eToro oder Zulutrade etabliert.

Der Bedarf für das Social Trading liegt vermutlich im traditionellen Anlageprozess begründet. Zu oft wurden Anleger von eigennützigen Anlageberatern inkompetent beraten. Als Antwort darauf, bildeten sich über das Internet der Meinungsaustausch und die gemeinsamen Handelsplattformen. Social Trading eignet sich besonders für Börseninteressierte, die anerkennen, dass das Börsengeschäft nicht leicht ist. Als Hobby- oder Teilzeitspekulant ist man oft nur ein Börsenverlierer.

Auf den Social Trading Plattformen ist die Transparenz vorbildlich. Jeder Follower weiß zu jedem Zeitpunkt, was der Experte macht. Im Vergleich zu einem klassischen Investmentfonds ist das ein großer Vorteil. Was der Follower benötigt, ist ein Konto bei einem Broker und das Vertrauen in den Experten.

Wie funktioniert Social Trading?

Ein Experte handelt ein Muster- oder ein Echtgelddepot auf einer Social Trading Plattform. Jeder Börseninteressierte kann die Handelsaktivität im Detail verfolgen. Es geht also darum, das Wissen der Experten zu nutzen und davon zu profitieren. Für den Experten gibt auch Vorteile: Er kann zum Beispiel einen „Trackrecord“ aufbauen, und sich damit für andere Aufgaben qualifizieren. Wenn er es schafft eine kleine Community um sich zu scharen, dann bieten die Plattformen auch die Möglichkeit, Geld mit dem Börsenhandel zu verdienen. Mit diesem System ist es möglich, dass sogar Börsenanfänger eine attraktive Performance selbst mit kleinen Anlagesummen verdienen können.

Die unterschiedlichen Social Trading-Plattformen sind zu komplex, um alle Vor- und Nachteile zu erläutern. Hier muss sich jeder Interessierte selbst einen Überblick verschaffen. Viel wichtiger ist der Entscheidungsprozess des Followers, wenn er sich für einen Börsenexperten entscheidet.

Auswahl des Experten

Zunächst muss man der Tatsache ins Auge sehen, dass unter den Experten nicht nur Könner am Werk sind. Auf den Plattformen gibt es alles – sogar Börsenanfänger, die ihre ersten Börsenerfahrungen sammeln. Dabei müssen die Börsenanfänger nicht zwangsläufig zu den Verlierern zählen. Nicht selten gibt es die glückliche Situation, dass ein mangelhaftes Handelssystem auf eine passende Börsenphase trifft. Dann kann in kurzer Zeit sogar eine gute Performance entstehen. Man stelle sich vor, dass ein Trendsystem, welches nur auf einem Gleitenden Durchschnitt beruht, auf einen Bullenmarkt trifft. Erst später, wenn der Trend nachlässt, werden Probleme aufkommen. Und die könnten schnell die gesamten Depotgewinne aufzehren. Damit der Follower zur Entscheidngsfindung kommt, bieten alle Social Media-Plattformen umfangreiche Selektionskriterien.

Die Komponenten jedes Handelssystems

Jedes Handelssystem besteht aus drei Komponenten.

- Die Handelsregeln für den Ein- oder Ausstieg

- Risiko-Management

- Money-Management

Zu 1.) Die Handelsregeln können sich aus technischen und fundamentalen Daten zusammensetzen. Der Trader legt die Kriterien fest, wann er in eine Position ein- oder aussteigt.

Zu 2.) Wer an der Börse Gewinne erzielen möchte, der muss sich einem Marktrisiko aussetzen. Mit einer Streuung der Handelsobjekte kann man oft das Risiko senken. In diesem Zusammenhang sind die Höhe und die Wahrscheinlichkeit eines möglichen Verlustes entscheidend. Wenn das Handelssystem eine Trefferquote von 40% hat, dann muss der Kapitaleinsatz geringer sein, als bei einer 60%-Quote. Auch die Höhe des zur Verfügung stehenden Kapitals ist relevant. So wäre zum Beispiel ein gutes Risiko-Management praktisch ausgeschlossen, wenn das Handelskapital nur 3000 Euro beträgt.

Zu 3.) Beim Money-Management geht es um das Risiko bei einer Einzelposition. Dabei gibt es zwei wichtige Fragen:

Wie viel Prozent des Kapitals gehen verloren, wenn der Trade ein Misserfolg wird?

Wie häufig tritt eine Verlustserie ein, und wie kann man das Kapital innerhalb der Verlustserie optimal schützen?

Welche Handelssysteme gibt es beim Social Trading?

Grundsätzlich gibt es zwei Extremtypen von Tradern: Es ist der diskretionäre und der mechanische Händler. Diskretionäre Trader nutzen alle Inputs für ihre Handelsentscheidung und treffen ihre Entscheidung aus dem Bauch heraus. Der mechanische Trader überlässt nichts dem Zufall, und überlässt alles einer strengen Wenn-Dann-Entscheidungskette. In der Praxis gibt es unzählige Mischformen von diskretionären und mechanischen Handelsstilen.

Die meisten Trader bevorzugen einen höheren Anteil des diskretionären Handelsstils. Dabei gilt es jedoch zu berücksichtigen, dass ein diskretionärer Stil eine hohe Erfahrung und psychische Belastbarkeit voraussetzt. Pure mechanische Systeme haben konstante Regeln, die mit weniger Emotionen umgesetzt werden können.

Beurteilen Sie die Experten nicht nur nach der absoluten Rendite

Das erste was jedem Follower ins Auge springt ist die Gesamtrendite des Systems. Hierbei wird die Gier geweckt. Daher haben meistens die Experten mit der höchsten Rendite auch die meisten Follower. Das Verhalten der Follower ist nachvollziehbar, aber nicht optimal. Jede hohe Rendite, die weit über einer 20%igen pro Jahr liegt, sollte genau unter die Lupe genommen werden. Sehr großes Misstrauen ist angesagt, wenn in zwei oder drei Monaten das Depot um 100% gesteigert werden konnte. Außerordentliche Handelsergebnisse sind nur möglich, wenn das Risiko extrem hoch gehalten wird, oder durch Zufall das Handelssystem ideal zum Markt passt. Ist das Risiko hoch, dann kann man davon ausgehen, dass mit der gleichen Geschwindigkeit auch das Konto vernichtet werden kann. Wurden die guten Ergebnisse mit einem idealen Markt erzeugt, kann man davon ausgehen, dass dies nicht dauerhaft so weiter geht. Sobald der Markt sich verändert, bleibt das Konto für einen längeren Zeitraum ohne Anstieg.

Das ideale Handelssystem hat eine gleichmäßige und steile Kapitalkurve mit geringen Ausschlägen nach oben oder unten. Vorteilhaft ist es, wenn das Handelssystem über einen längeren Zeitraum im Einsatz war. Nur in diesem Fall kann man davon ausgehen, dass unterschiedliche Marktbedingungen auf das Handelssystem eingewirkt haben.

- Die Kapitalkurve

Eine Vorauswahl lässt sich mit dem Verlauf der Kapitalkurve erzielen. Der optische Verlauf kann schon Bände sprechen. Je größer die Sprünge im Verlauf sind, desto weniger Einfluss hatte der Trader. Sprünge sind ein Zeichen von Glück oder Pech mit Einzelpositionen. Dabei kann auch eine zu hohe Positionsgröße eine Rolle spielen.

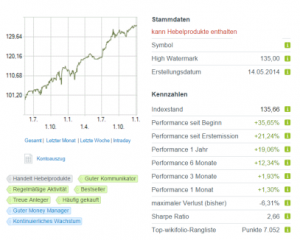

Bild 1: Beispiel für ein Ayondo-Konto mit Kapitalkurve

Die obere Kapitalkurve zeigt das typische Börsianerleben. Obwohl in kurzer Zeit eine gute Performance erzeugt werden konnte, ist das Depot nichts für schwache Nerven. Auf Sicht von mehreren Jahren wird das Depot vermutlich gute Renditen aufweisen können. Der Kapitalkurve fehlt aber die Harmonie, weil die Depotanstiege sprunghaft sind. Man kann davon ausgehen, dass hohe Gewinne nur auf weniger Trades zurückzuführen sind.

- Kennzahlen der Handelsstrategie

Zur Beurteilung eines Handelssystems gibt es viele Kennziffern. Dabei gibt es keine ultimative Kennzahl, die Ihnen sofort die optimale Entscheidung bringt. Es ist immer die Beziehung der Kennzahlen untereinander. Leider werden die Kennzahlen auf den Social Media-Plattformen nicht immer vollständig aufgeführt.

Beachten Sie besonders:

Trefferquote: Anzahl der Gewinn-Trades / Anzahl der Verlust-Trades

Payoff-Ratio: Durchschnittsgewinn /Durchschnittsverlust

Profitfaktor: Summe der Einzelgewinne / Summe der Einzelverluste

Sharpe-Ratio: Kennzahl für die Gleichmäßigkeit der Kapitalkurve. Je höher der Wert ist, desto besser. Sharpe-Ratio dient in erster Linie zum Vergleich von Handelssystemen.

Drawdown: Größter prozentualer Kapitalverlust bei einer Verlustserie.

Bild 2: Beispiel für die Kennzahlen in einem Wikifolio

Bleiben Sie realistisch

Das Leben der professionelle Fondsmanager ist nicht leicht. Die meisten Vermögensverwalter sind nicht in der Lage besser als der Markt zu sein. Vor einigen Jahren galt eine Jahres-Performance von knapp 20% noch als ein Durchschnittswert. Wer sich jedoch die Handelsergebnisse der professionelle CTAs (Commodity Trading Advisor) in den vergangenen Jahren ansieht, der kommt auf den Boden der Realität. Es war sehr schwer eine akzeptable Rendite zu erzeugen.

Barclay CTA Index

Die durchschnittlichen Handelsergebnisse von 535 professionellen Tradern:

Jahr Rendite

2010 +7,05%

2011 -3,09%

2012 -1,70%

2013 -1,42%

2014 +7,61%

2015 -0,48%

Ein letzter Tipp:

Wenn Sie einem Experten auf einer Social Trading Plattform folgen, dann halten Sie an seinem Stil fest. Wechseln Sie nicht nach jedem kleinem Drawdown zu einem anderen Experten. Ansonsten werden Sie die guten Handelsphasen verpassen, und irgendwann die Lust an der Börse verlieren.

Hinterlasse jetzt einen Kommentar