Vermutlich gibt es keinen professionellen Trader, der nicht auf die eine oder andere Art und Weise eine Gleitende Durchschnittslinie (GDL) verwendet. Trotzdem sind Gleitenden Durchschnitte nicht der heilige Gral. Wie jeder andere Indikator haben sie ihre Vor- und Nachteile.

So werden GDLs verwendet

Grundsätzlich gibt es zwei Hauptanwendungen für GDLs. Im ersten Fall wird eine GDL als Filter verwendet. Das ist nützlich, um zum Beispiel Trendphasen von Seitwärtsbewegungen zu unterscheiden. Im Zweiten Fall überkreuzen sich ein Kurs und eine GDL oder mehrere GDLs zueinander. Hieraus entsteht ein direktes Handelssignal. Meistens werden Durchschnittswerte auf den Schlusskurs bezogen. Das ist allerdings nicht zwingend. Ein Mittelwert lässt sich auf jeden beliebigen Basiswert ermitteln – also auch auf einen Indikator.

Ein Gleitender Durchschnitt wird durch seine Periodeneinstellung begrenzt. So werden zum Beispiel bei einer Tages-GDL (20) die jüngsten 20 Handelstage in die Berechnung einbezogen. In Konsequenz dazu muss die GDL dem realen Handelskurs immer hinterherlaufen. Weil das vielen Tradern nicht gefällt, versuchen sie mit „getunten“ Berechnungsformeln die GDL schneller zu machen.

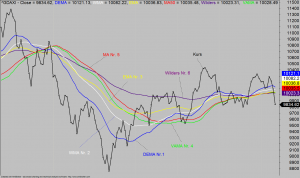

Bild: Vergleich von GDLs auf Basis unterschiedlicher Berechnungsmethoden mit einer Periodeneinstellung von jeweils 50

Der obere Tages-Chart des DAX zeigt Varianten von GDLs. In Abhängigkeit von der Reaktionsschnelligkeit sind die Durchschnitte nummeriert.

- DEMA (Double exponential moving average)

- WMA (weighted moving average)

- EMA (exponential moving average)

- VAMA (Volume-Adjusted-Moving-Average)

- MA (Simple Moving Average)

- Wilders (Wilder’s smoothing)

Es gibt noch einige andere exotische Varianten der GDLs. Übersichthalber sind sie nicht im Chart eingefügt.

Welcher ist der beste Durchschnitt?

Bei der Auswahl einer GDL gibt es kein „besser oder schlechter“. Jede Berechnungsform hat seine Vor- und Nachteile. In verschiedenen Marktsituationen kann es sogar vorkommen, dass in einem Handelssystem mehrere optimale GDLs ermittelt werden können.

Innerhalb des praktischen Tradings ist ein Wechsel der Berechnungsform nicht zu empfehlen. Der EMA ist wahrscheinlich der beliebteste EMA. Am besten ist es, wenn man sich in einen GDL-Typ einarbeitet. Geübte Trader sehen auf den ersten Blick, anhand der Bewegungsform im Vergleich zum Kurs, wie der Markt zu beurteilen wäre. Selbst Extrembewegungen lassen sich einordnen, denn jeder Kurs pendelt immer seine GDL herum. Ist der Abstand zwischen Kurs und GDL unverhältnismäßig groß, dann steht eine Gegenbewegung an.

Bild: GDL-Bündel zur Trendbestimmung

Trendsituation bestimmen

In oberen Bild ist ein Bündel von GDLs im Chart integriert. In diesem Praxisbeispiel dienen die GDLs zur Trendbestimmung. Eingezeichnet sind die EMAs 10 + 20 +50 + 100. In Abhängigkeit zur Überkreuzung lassen Trends definieren. Überkreuzt der EMA10 den EMA20, dann darf von einem kurzfristigen Trend ausgegangen werden. Ein mittelfristiger Trend definiert sich mit dem Überkreuzen von EMA20 und EMA50. Ein langfristiger Trend kann durch das Überkreuzen von EMA50 und EMA100 erkannt werden.

Mit dieser einfachen Systematik lassen sich bereits Handelsfilter definieren. Im unteren Teil des Charts ist eine schnelle Stochastik(5-3) abgebildet. Mit der Stochastik sind konkrete Handelssignale zum Ein- und Ausstieg umsetzbar. Ein Signal der Stochastik sollte dabei im Einklang zum Handelsfilter stehen.

GDLs passen zum diskretionären Handelsstil

Das vorgestellte Handelsprinzip passt ideal zum Stil eines diskretionären Traders. Hierbei wird nicht jedes Signal mechanisch abgearbeitet, sondern entsprechend der Interpretation und dem Einfühlungsvermögen des Traders gehandelt. Voraussetzung für die Vorgehensweise ist Erfahrung des Traders. Anfänger sollten zunächst mit Paper-Trading beginnen, und nur dann echtes Geld einsetzen, wenn sie der Meinung sind, dass sie 95% aller Handelssituation schon einmal gesehen hätten.

Märkte sind nur selten eindeutig, und Sicherheit gibt es niemals. Bei der Anwendung eines GDL-Bündels kommt es häufig vor, dass zum Beispiel ein langfristiger Aufwärtstrend auf eine kurzfristige Abwärtsbewegung trifft. Aus solchen Situation ergeben sich besondere Chancen, denn kurzfristige Gegenbewegungen haben Gewinnpotenzial. Von einer Gesetzmäßigkeit sollte ein Trader niemals ausgehen, weil viele Unsicherheitsfaktoren wirken. Bedeutung hat die Steigung der GDLs oder die Dauer eines bestehenden Trends auf den zukünftigen Kursverlauf aus. Als Faustregel gilt: Trade niemals gegen die dominante Trendrichtung.

Mythos 200-Tage-Linie

Sehr weit verbreitet ist die Anwendung des Gleitenden Durchschnitts mit einer 200 Perioden-Einstellung. Insbesondere Analysten, die in erster Linie auf Fundamentalanalyse setzen, lassen sich von der 200-Tage-Line inspirieren. Mit der GDL200 verbinden die Fundamentalisten ihren langfristigen Ansatz mit konkreten Ein- und Ausstiegsregeln aus der Technischen Analyse.

Bild: Der S&P-500-Index mit seiner 200-Tage-Linie

Warum gerade die Periodeneinstellung von 200 Tagen so eine große Bedeutung in der Börsengemeinden erlangt hat, lässt sich nicht überzeugend erklären. Das Jahr hat ungefähr 250 Handelstage damit repräsentiert die 200-Tage-Linie 80% eines Jahres. Grundsätzlich erhält ein GDL eine besondere Bedeutung, wenn er durch wiederkehrende Zyklen beeinflusst wird. Die oft benutzte Einstellung von 14 Tagen kann deshalb mit einem halben Monatszyklus (28 Tage) erklärt werden. Bezüglich der 200-Tage-Linie gibt keine klare Zuordnung. Eine ähnliche Effektivität könnte man deshalb auch mit 180 Tagen oder 210 Tagen erzielen. Manche Analysten argumentieren gerne damit, dass die 200-Tage-Line im Backtest gute Ergebnisse erzielte. Das Argument ist aber nicht stichhaltig, weil die 200 Tage-Line zu langfristig ist. Es entstehen zu wenige Handelssignale. Die Anzahl reicht nicht aus, um die Qualität der GDL200 zu untermauern.

Vermutlich kommt der eigentliche Nutzen aus der Tatsache, dass der GDL200 von so vielen Analysten verwendet wird, und damit eine selbst-erfüllende Prophezeiung entsteht.

Machen Sie aus der 200-Tage-Linie ein Trendbarometer

Zweifelslos ist der GDL200 ein langfristiger Durchschnitt. Daher eignet sich die Einstellung gut, um eine Diagnose eines Gesamtmarktes zu erstellen. Ausgangsfrage: Wie viele Aktien eines Index befinden sich über oder unter der 200-Tage-Linie? Aus dem Ergebnis der Frage entsteht eine Art „Trendbarometer“.

Trendbarometer = Anzahl der Aktien > GDL200 / Gesamtanzahl der Aktien

Zwei Extreme sind möglich:

100% = Alle analysierten Aktien befinden sich im Aufwärtstrend

0% = Alle analysierten Aktien befinden sich im Abwärtstrend

Bild: Trendbarometer des DAX = Anzahl der Aktie über oder unter des GDL200

Noch ein Lesetipp:

Wer sich tiefer in die Materie des Trend-Tradings einlesen möchte, der findet unter dem Stichwort: „Rainbow-Trading“ weitere interessante Informationen. Der Rainbow erhält seinen Namen, weil ein enges Bündel an GDLs farbig abgestimmt sind. Aus der Form des Rainbows leiten sich weitere Handelsempfehlungen ab.

Der Artikel wurde geschrieben für:

www.brokervergleich.net

Hinterlasse jetzt einen Kommentar