Perfekte Prognosen mit Elliott-Wellen?

Seit der Entstehung von Börsen gibt es bei den Marktteilnehmern den unbändigen Wunsch nach der Entdeckung von Börsengesetzen zur Kursprognose. Wie immer ist es die Suche nach dem heiligen Gral, um reich zu werden. Mit der Elliott-Wellen-Theorie gibt es leider keinen Gral, aber zumindest ein „Schnapsglas“ davon. Der Erfinder hieß Ralph Nelsen Elliott, und er revolutionierte die Kursanalyse mit seiner Wellenzählung.

Elliott-Theorie: Zu viel Perfektion?

Jede Kursbewegung lässt sich mit den Elliott-Wellen erklären. Sie ist als Instrument der Börsenanalyse scheinbar perfekt. Weil jedoch Börsenkurse einen Zufallsanteil besitzen, gibt es einen Widerspruch, denn eine „Gesetzmäßigkeit“ kann es in der Konsequenz nicht geben. So entstehen in den meisten Börsensituationen mehrere gültige Wellenzählungen. Selbst unter den eifrigsten Elliottwavern gibt es keine einheitliche Meinung.

Damit Sie diesen Artikel richtig einschätzen können, möchte ich bemerken, dass ich kein strenger Anhänger der Elliott-Wellen-Theorie bin. Trotzdem benutze ich die Elliott-Systematik unter bestimmten Voraussetzungen. Man könnte sagen, dass ich mir die „Rosinen“ herauspicke, um mir einen Vorteil zu verschaffen.

Die Grundlagen der Elliott-Wellen

Elliott-Wellen sind untrennbar mit der Existenz von Zyklen und Fibonacci-Relationen verbunden. Das bedeutet, jeder, der mit Elliott-Wellen arbeitet, glaubt an die wiederkehrenden Marktbewegungen durch Zyklen. Zudem sind alle Elliott-Wellen-Anhänger davon überzeugt, dass sich die Elliott-Wellen in die biologischen Zahlenreihen von Fibonacci einfügen. Für die Anhänger der Wellentheorie ist es das Analyseinstrument schlechthin.

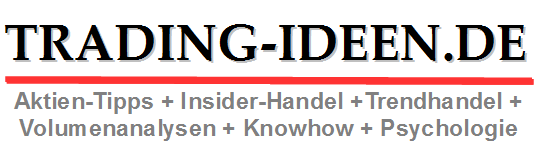

Bild 1: Das Grundschema der Elliott-Wellen-Theorie.

Alle Kursbewegungen unterteilen sich in 5-teilige Impulswellen (schwarze Linie) und 3-teilige Korrekturwellen (rote Linie). Jede Einzelwelle (im oberen Bild Welle 1) teilt sich weiter in kleinere Unterwellen auf. Elliottwaver sprechen dabei von „Fraktalen“. Das klingt kompliziert, ist es aber nicht. Es ist nur eine Verschachtelung eines Musters in einem weiteren Muster. In Bild 1 ist die Welle 1 noch einmal vergrößert dargestellt. Im Detail ergibt sich dort eine 5-teilige Impuls- und eine 3-teilige Korrekturwelle. Es ist das gleiche Grundschema. Elliott-Wellen können in beliebig viele kleine Unterwellen unterteilt werden. Es ist aber nicht sinnvoll, das bis ins Unendliche fortzuführen. Grundsätzlich gilt, dass Elliott-Wellen in der persönlichen Zeiteinheit gezählt werden sollten, in der man auch tradet. Nur im Fall von Unsicherheit macht eine Aufschlüsselung in kleinere Zeiteinheiten Sinn.

Kleiner Lese-Tipp:

Es würde den Rahmen dieses Artikels sprengen, wenn eine komplette Abhandlung über die Elliottwave-Analyse geschrieben wird. Wer sich mit dem Thema ausführlicher beschäftigen möchte, dem empfehle ich das Buch von Werner H. Heussinger „Elliott-Wave-Finanzmarktanalyse“. Es ist nur ein kleines Buch mit circa 170 Seiten. Die Vorzüge liegen in der kompakten und kompletten Darstellung der Theorie.

Meine eigenen Regeln zu den Elliott-Wellen

Um einen Nutzen aus den Elliott-Wellen zu ziehen, bedarf es grundlegender Annahmen:

– Wenn sich alle Kurswellen in Impuls- und in Korrekturwellen unterteilen lassen, dann muss es das Ziel sein, eine 5-teilige Welle zu erwischen, und sie solange zu surfen, bis sich ein eindeutiges Ende ergibt.

– Ein Trend kann nur entstehen, wenn Impulswellen den Markt dazu antreiben. Infolgedessen muss es mehr Impulswellen in Trendrichtung geben, als umgekehrt. Daher entsteht ein klarer Vorteil, wenn man sich bevorzugt in Trendrichtung positioniert.

– Um eine Impulswelle zu erwischen, muss man sich auf Korrekturmuster konzentrieren. Denn ein Korrekturmuster ist immer der Vorläufer der Impulswelle.

– Ein Elliott-Wellen-Muster ist nur gültig, wenn es klar erkennbar ist. Es gibt weltweit viele Elliottwaver mit subjektiver Wahrnehmung. Nur die eindeutigen Elliott-Muster können eine mächtige Wirkung entfalten.

Der praktische Ansatz , um Gewinn zu erzielen

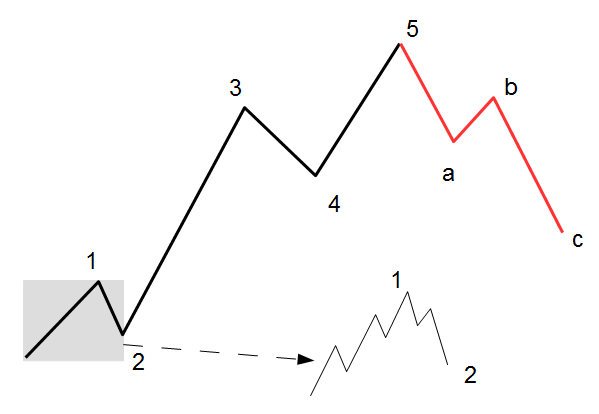

Wenn man als Trader in Wellenstrukturen denkt, dann muss es das Ziel sein, eine 5-teilige Impulswelle zu erwischen. Die kann der Trader jedoch nur erahnen, wenn er die Wellenstruktur zuvor analysiert hat. Demnach muss sich der Trader auf die Korrekturwellen konzentrieren. Es gibt zwei Korrektur-Muster, die besonders vielversprechend vor einem Long-Trade wären. Es ist das Flat und das Triangle. Das abwärts gerichtete Zigzag ist das ideale Muster eines Bärenmarktes. Jeder Börsen-Crash in der Vergangenheit ist Teil eines Zigzag-Musters gewesen. Damit wird deutlich, dass man sich als Trader eher nicht einem Zigzag-Muster entgegenstellen sollte.

Bild 2: Die drei Standard-Korrekturmuster der Elliott-Wellen-Theorie

Das Flat und das Triangle sind relativ einfach zu erkennen. Tritt eines dieser Muster in einem Aufwärtstrend auf, dann darf man nach Vollendung der Muster von einem starken Long-Signal ausgehen. Die Welle a und b bestehen aus drei Teilen. Während die Welle c fünf Teile besitzt. Das Triangle besteht aus 5 kleinen Wellen. Jede dieser Einzelwellen enthält drei Teile.

Elliott-Wellen und die Komplexität

Das große Problem der Elliott-Wellen-Theorie ist die Ausbildung komplexer Korrekturmuster. Das führt zum Beispiel dazu, dass nach einer langen Impulswelle und einem anschließenden Flat, nicht zwingend eine Aufwärtsbewegung folgen muss. Der Übergang kann ein weiteres Korrekturmuster sein. So kann sich zum Beispiel ein a-b-c-Korrekturmuster aus einem Flat + Zigzag + Triangle zusammensetzen. Elliottwaver bezeichnen so etwas als „Double Three“. Und es gibt noch einige weitere komplexe Muster. Ich empfehle Ihnen, sich in der Trading-Praxis nicht mit diesen komplexen Mustern zu befassen. Die Aneinanderreihung von Korrekturmustern ist typisch für langandauernde Seitwärtsmärkte. Es kostet Zeit und Energie, um die komplexen Strukturen aufzuschlüsseln, und gewinnen kann man damit wenig. Erfahrene Trader konzentrieren sich lieber auf andere Handelsobjekte mit einfachen Wellenmustern.

Konzentration auf das Flat und das Triangle

Flat und Triangle sind leicht zu erkennen. Die beiden Muster harmonieren ebenso mit der traditionellen Charttechnik. Deshalb haben die Muster eine starke Wirkung auf alle Anhänger der Technischen Analyse.

Bild 3: Tages-Chart der Adidas-Aktie mit einem Flat

Grau-markiert ist ein klassisches Flat. Es setzt sich aus der Welle a (3-teilig), Welle b (3-teilig) und Welle C (5-teilig) zusammen.

Ein guter Einstiegspunkt für einen Long-Trade ergibt sich, wenn man mit der Channeling-Technik arbeitet. Hierzu wird eine Trendlinie auf die Tiefpunkte von Welle a und Welle c gelegt. Die darüber liegende Trendlinie entsteht als parallele Linie. Der Auflagepunkt ist das Hoch von Welle b. Das Ergebnis ist immer ein Channel. Solange der Kurs die obere Trendlinie nicht durchdringt, ist das Long-Signal noch nicht vollständig.

Bild 4: Tages-Chart des DAX-Index mit einem Triangle

Grau-markiert ist ein bearishes Triangle. Es setzt sich aus 5 kleinen Unterwellen zusammen. Bei einem Triangle entsteht meistens eine anschließende dynamische Bewegung. In diesem Bild ist sie trendkonform abwärts gerichtet.

Der Vorteil der Elliott-Wellen

Mit Elliott-Wellen kann man nicht die Zukunft vorhersagen. Im Gegensatz zu den meisten nachlaufenden Indikatoren sind Elliott-Wellen jedoch auf zukünftige Kursbewegungen ausgerichtet. Ein Ziel der Wellen-Zählung sollte es sein, verschiedene Szenarien zu entwerfen, die es erlauben, auf die Zufälligkeit von Bewegungen reagieren zu können. In den oberen Beispielen gibt es gute Anwendungen, ohne sich tiefer in die Elliott-Theorie einarbeiten zu müssen.

Kurz und knackig!

Sehr gut. Gerade für Anfänger ist bei Elliott zum Start weniger oft mehr!