Der Ursprung des Money-Flow-Index (MFI)

Hinter dem Money-Flow steckt die großartige Idee, die Fußspuren der großen Marktteilnehmer aufzudecken. Wenn der Trader weiß, in welche Richtung die Großen handeln, dann müsste es möglich sein, sich gewinnbringend mittreiben zu lassen. So könnte man die Theorie zusammenfassen.

Der MFI dient dem Zweck die Fußstapfen von Fonds und Banken zu verfolgen. Ein großes Vermögen kann nicht zu jedem Zeitpunkt in einem Markt eingebracht oder herausgezogen werden. Sowohl beim Einstieg treibt ein Fonds den Preis in die Höhe, als auch beim Ausstieg drückt er ihn. Es ist also kein Wunder, wenn alle großen Marktteilnehmer ihre Handelsaktivitäten verbergen möchten.

Um etwas mehr über die Big-Player eines Marktes zu erfahren, muss man Kurs und Volumen ins Verhältnis setzen, und daraus die richtigen Schlüsse ziehen. Das passende Werkzeug dazu, ist der „Money Flow-Index“. So wäre der MFI ein Tool zur Erforschung der Angebots- und Nachfragesituation.

Grundprinzip des Money Flow-Index

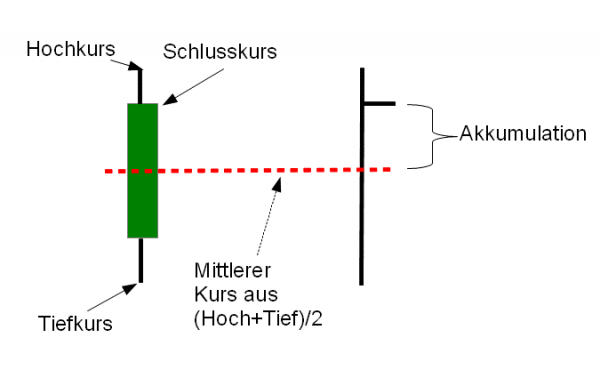

Wenn eine Aktie häufig oberhalb seines Durchschnittkurses schließt, dann befindet sich die Aktie in einer Akkumulation. Sie wird dann von den großen Marktteilnehmern eingesammelt. Sobald ein großer Käufer eine Aktie kaufen will, unternimmt er das in mehreren Tranchen. Damit die Handelsabsichten unbemerkt bleiben, stellt der Big-Player sowohl Kauf- als auch Verkaufsorders in den Markt. Bei einer übergeordneten Kaufabsicht ist es aber unvermeidlich, dass der Kurs öfters im oberen Teil seiner Handelspanne schließen wird. Das Prinzip ist besonders im Intraday-Handel nicht zu vermeiden, denn am Ende des Tages werden mehr Aktien gekauft als verkauft.

Bild: Prinzip des Money Flow verdeutlicht bei einer Candlestick und einem Kursbalken

Das obere Bild soll das Money Flow Prinzip verdeutlichen. Schließt der Kurs im oberen Teil der Candlestick, dann wir das Wertpapier mehrheitlich gekauft. Schließt der Markt unterhalb der Mitte dann spricht man von Distribution.

Der MFI ist einer der genauesten unter den Volumenindikatoren. Trotzdem muss er geglättet werden, da es sonst zu zappelig wird. Als praktikabel hat sich die Standardeinstellung von 14 oder 20 erwiesen. Der MFI vereint sowohl eine Trendaussage als auch eine Indikation im Überkauft-Überverkauft-Bereich. Je nach Einstellung der Glättung fangen die Extremwerte bei 30:70 oder 20:80 an. In den Extrembereichen ist der Markt überhitzt, und einen Gegenbewegung wird wahrscheinlicher.

Interpretation des MFI(20)

- Ein bullisher Trend zeigt sich, wenn der Indikatorwert über längere Zeit oberhalb der 50er-Mittellinie liegt. In einem Aufwärtstrend fällt der Indikator nur bis zur Mittellinie zurück, um danach den Aufwärtstrend wieder aufzunehmen. In einem Aufwärtstrend befindet sich der MFI zeitlich mehr als 75% oberhalb der Mittellinie.

(Das umgekehrte Verhalten ergibt sich beim Abwärtstrend.) - Der Markt ist überkauft, wenn der MFI den Wert 80 überschreitet. Eine Gegenbewegung ist nah. Nur in einem starken Aufwärtstrend kann er sich länger über 80 aufhalten.

- Der Markt ist überverkauft, wenn der MFI-Wert 20 unterschreitet. Nur in einem Abwärtstrend bleibt ein Wert von <20 längere Zeit bestehen.

- Lässt sich ein Trendlinienbruch innerhalb des MFI einzeichnen, dann ergibt sich oft ein frühes Umkehrsignal. Das Momentum der Kursbewegung kehrt sich bei einem Trendlinienbruch um.

Der MFI und der RSI sind sich nicht unähnlich

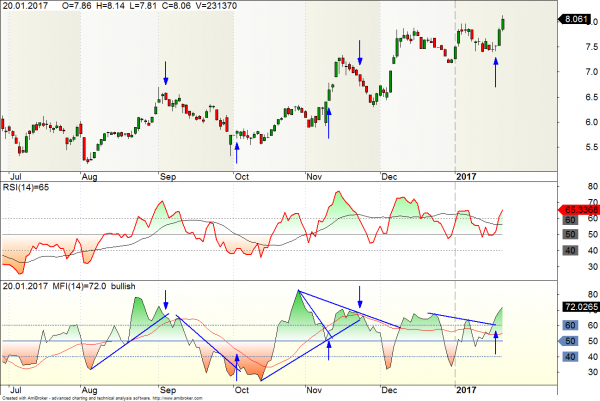

Bild: Wochen-Chart der Bayer-Aktie. Zum Vergleich ist der MFI und der RSI gegenübergestellt.

Der Vergleich des MFI mit einem RSI zeigt die Effektivität des Volumens. Beide Indikatoren sind mit gleicher Periode und Skalierung ausgestattet. Sind auch ähnlich sehr in der Interpretation. Innerhalb der Berechnung des MFI fließt aber das Handelsvolumen ein, und dieser Umstand erzeugt schnellere Indikator-Bewegungen im Vergleich zum RSI.

Der MFI eignet sich auch für das kurzfristige Trading. Mit seiner Trendaussage, über oder unter der 50er-Mittellinie, wird er oft als Filter für Handelssysteme benutzt. Der MFI kann aber auch eigene Handelssignale erzeugen. Besonders Trendlinienbrüche im Indikator oder Divergenzen zum Chart ergeben gute Ansätze.

Der MFI-Handel mit Trendlinienbrüchen

Bild: Tages-Chart der Commerzbank und MFI(14) mit Trendlinienbrüchen

In einem volatilen Markt erzeugt der MFI gute Einstiegssignale mit Hilfe von Trendlinienbrüchen. Der Handelstrick ist die präzise Auswahl der Auflagepunkte für eine Trendlinie. Hierzu ist ein extremer Auflagepunkt im Money-Flow-Index jeweils der Ausgangspunkt der Trendlinie. Für einen Long-Trade sollte der Ausgangspunkt mindestens größer als 60 sein, und für einen Short-Trade kleiner als 40. Je extremer die Werte sind, desto besser.

Der zweite Auflagepunkt für die Trendlinie sollte auf der gleichen Seite (ausgehend von der Mittellinie) liegen, wie der Ausgangspunkt. Besonders Trendlinienbrüche in der Nähe der Mittellinie sind gewinnträchtig.

Auswirkung auf Breaks an Widerständen und Unterstützungen

Es ist bekannt, dass das Handelsvolumen eine positive Auswirkung auf das Gelingen eines Kursausbruchs hat. Kann also der MFI die Handelsergebnisse bei einem Ausbruch verbessern?

Im nachfolgenden Beispiel wurde der FDAX auf Tagesbasis ausgewählt, und ein standardmäßiges 30-Tage-Hoch als Widerstand angesetzt. Ein Long-Ausbruch gilt als gelungen, wenn der Kurs am fünften Tag über dem Widerstand liegt. Umgekehrt gilt das auch für die Unterstützung bei einem Short-Ausbruchsversuch.

Hinweis: Die Vorgehensweise bei diesem Test ist nicht ganz korrekt, weil ein 30-Tage-Hoch nicht zwingend ein Widerstand sein muss. Der kleine Fehler wird hier hingenommen, weil es nicht um technische Korrektheit geht, sondern um einen Schnelltest, ob der Money Flow beim Ausbruchsversuch von Vorteil ist.

Bild: Tages-Chart des FDAX mit 30-Tage-Hoch bzw. Tiefs

Hier sind die Testergebnisse für einen längeren Zeitraum des FDAX. Das Ergebnis ähnelt sich, wenn die 30 DAX-Aktien als einzelne Testobjekte ausgewählt werden.

Testzeitraum auf Tagesbasis mit FDAX:

01.01.2004 bis 31.12.2016

Mit 4 Euro Handelsgebühr per Roundturn

Vergleichsergebnis, wenn der FDAX ohne MFI als Filter getestet würde:

Trefferquote: 51,29% Payoff-Ratio: 1,04 Profitfaktor: 1,10 Drawdown: 20%

Insgesamt: 1435 Trades

Ergebnis mit MFI(14): Ein Signal ist gültig, wenn der MFI über seinen GDL20 des MFI beim Long-Trade liegt. Beim Short-Trade muss der MFI unter dem GDL20 liegen.

Trefferquote: 51,65% Payoff-Ratio: 1,12 Profitfaktor: 1,19 Drawdown: 19%

Insgesamt: 1063 Trades

Fazit zum MFI-Test

Das Testergebnis zeigt, dass man mit dem MFI nicht entscheidend die Trefferquote innerhalb eines Ausbruchssystems erhöhen kann.

Ursache dafür ist wahrscheinlich die undifferenzierte Anwendung des MFI. Die Wahrscheinlichkeit eines Breaks steigt, wenn der Kurs mit wenig Energie (Volumen) zur Trendlinie laufen kann. Erst anschließend, beim direkten Break, ist erhöhtes Volumen von Vorteil. Diese Differenzierung kann der MFI nicht leisten. Nichts desto trotz ergibt sich beim Test ein klarer Unterschied in der Payoff-Ratio. Die Payoff-Ratio ergibt sich aus Durchschnittsgewinn/ -verlust. Es ist ein Hinweis darauf, dass bei einem volumenunterstütztem Break ein höherer Einzelgewinn erzeugt werden kann.

Hinterlasse jetzt einen Kommentar