Liebe Leserin, lieber Leser,

einer der wichtigsten Frühindikatoren für die deutsche Wirtschaft ist der ifo-Geschäftsklima Index. Für September liegt der Wert bei 94,6 Punkten. Werte unterhalb von 100 Punkten gelten als negativ. Als Börsianer könnte man auf die Idee kommen, die ifo-Daten als Kauf- oder Verkaufssignal zu nutzen. Das wäre jedoch ein Fehler, denn der ifo-Index ist im Vergleich zum DAX-Index nur ein nachlaufender Indikator. Seit Monaten gibt es eine deutliche Divergenz zwischen DAX und ifo-Index. Der DAX verläuft bullisher als der ifo-Index und signalisiert damit, eine Erholungstendenz für Deutschland.

Der Oktober ist regelmäßig ein volatiler Monat und er war trotz der dramatischen Kursschwankungen meistens auch ein hervorragender Kaufzeitpunkt. Meine Empfehlung für den DAX auf Sicht der nächsten sechs Monate: Kaufen!

Wichtige Märkte im charttechnischen Überblick

| Kurzfr. Trend | Widerstand | Unterstützung | |

| DAX | flat | 12.440 Pkt. | 11.800 Pkt. |

| S&P 500 | flat | 3.030Pkt. | 2.850 Pkt. |

| Gold (in USD) | long | 1.560 USD | 1.490 USD |

| EUR/USD | short | 1,1100 USD | 1,0900 USD |

DAX: Die Geldschleusen sind offen

Mit der deutschen Wirtschaft geht es bergab. So sieht jeder zweite DAX-Beitrag inhaltlich aus. Die Rahmenbedingungen waren selten so ungünstig wie jetzt: Die Automobilindustrie bricht ein, die Banken erzeugen kaum noch Gewinne, die Höhe der Unternehmenssteuern ist weltrekordverdächtig, die Infrastruktur hat Nachholbedarf und zusätzlich belasten wir uns freiwillig mit CO2-Kosten. So gesehen, gibt es nicht viele Argumente, um eine Long-Position im DAX zu eröffnen. Ganz so trübselig darf man die Börsenlage aber nicht beurteilen. Vieles an negativen Argumenten ist nämlich bereits in den DAX-Kursen verarbeitet. Für den zukünftigen DAX-Stand dürfte der niedrige Leitzins der EZB eine sehr viel größere Rolle spielen. Zusätzlich gibt es noch von anderen Notenbanken weltweit Leitzinssenkungen. Damit wird das ganze Finanzsystem mit frischer Liquidität versorgt, die irgendwo angelegt werden muss. Die Aktienmärkte sind deshalb zum Anstieg verdammt.

Meiner Meinung nach, geht es nicht mehr darum, ob der DAX ansteigt, sondern nur noch darum, wann der richtige Zeitpunkt gekommen ist.

Bild: Wochen-Chart des DAX mit OBV-Indikator

Im Vergleich zur vergangenen Woche hat sich nicht viel beim DAX getan. Das darf man sogar positiv sehen, denn die SKS-Formation deutet weiterhin ein Short-Signal an. Davon ausgehend ist von einem Verkaufsdruck nicht viel zu spüren. Die Märkte werden nur noch durch die tägliche Presse beeinflusst. Ein Ansatz eines neuen Abwärtstrends ist nicht zu erkennen. Dem OBV-Indikator fehlt weiterhin das Überschreiten eines relativen Hochs bzw. Tiefs. Im oberen Chart enthält der Indikator gestrichelte blaue Linien. Sie markieren die Signallinien. Aus optischer Sicht scheint die obere Linie (relatives Hoch) leichter erreichbar zu sein.

Mein Fazit

Der DAX sucht noch seine Richtung. Es scheint so, als ob die Marktteilnehmer noch nicht erkannt haben, dass der Weg nach unten sehr schwer zu gehen ist. Im Gegensatz dazu wäre es einfacher, wenn der DAX den Weg des geringsten Widerstandes einschlägt – und dieser führt nach oben.

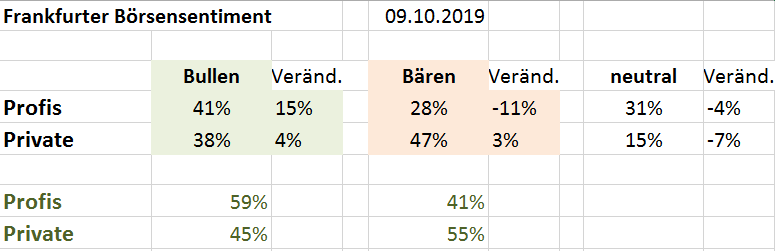

Sentiment: Professionelle Marktteilnehmer sind wieder zuversichtlich

Hier sind die neuesten Umfragedaten aus Frankfurt für den DAX:

Eine Erläuterung, was es mit der Börsenstimmung auf sich hat und wie die Zahlen grundsätzlich zu interpretieren sind, finden Sie hier…

Der Stimmungsumschwung der Profis ist mal wieder beeindruckend. Bei den deutlichen Meinungsänderungen der vergangen Wochen muss man sich fragen, ob die Daten der Profis und der Privaten vertauscht worden sind. Im Allgemeinen gelten nämlich eher die Privaten als wankelmütig.

Die Profis haben sich wieder bullish positioniert und ihre flatterhafte Einstellung zum Markt scheint ihnen egal zu sein. Demgegenüber steht eine ruhige Hand der privaten Marktteilnehmer, die weiterhin bearish denken.

Fazit: Wir können davon ausgehen, dass die Profis nur kurzfristig Long-Positionen eingegangen sind. Sobald der DAX-Index ein wenig ansteigt, werden sie wieder geschlossen. Dabei könnte es durchaus einen stärkeren Anstieg geben. Sollten nämlich die Privaten bei einem steigenden DAX nachziehen und selbst neue Long-Positionen aufbauen, könnte es eine Beschleunigung geben. Insgesamt sind die Vorzeichen bullish.

———————————————————————————————————————-

Video-Tipp

Commerzbank-Aktie: Letzte Chance?

Die Commerzbank hat große wirtschaftliche Probleme. Sie versucht jetzt mit einer neuen Strategie, die Überlebensfähigkeit zu sichern. Eine Digitalisierungsstrategie soll das Unternehmen auf ein neues Niveau heben. Der erste Schritt ist die vollständige Übernahme der Tochter Comdirect. Im Video spreche ich über die Aussichten der Commerzbank und wie es mit dem Aktienkurs weitergehen könnte.

https://www.youtube.com/watch?v=NaeQ_ODdp9A

———————————————————————————————————————-

Chance der Woche: Deutsche Bank

Welches Ereignis feierte man 1870 in Berlin? Es ist das Geburtsjahr der Deutschen Bank. Die größte deutsche Bank kann demnach auf eine sehr lange Historie verweisen. Für viele Jahrzehnte war die Deutsche Bank der Inbegriff für Seriosität und Stabilität. Sie war der Branchenprimus, zu den alle anderen Geldinstitute aufblickten.

Systematische Fehlentscheidungen

Die Zeiten ändern sich, denn die Deutsche Bank kämpft um ihr Überleben und sie hat ihren schlechten Zustand selbst verschuldet. Das Missmanagement wurde erst nach der Immobilienkrise 2007-2008 offensichtlich. Es sickerte sogar durch, dass die Deutsche Bank zu den „Haupttätern“ der Immobilienkrise zählte. Das Thema ist inzwischen schon lange abgehakt, aber die damals aufgebauten Risiken sind weiterhin in der Bilanz der Bank enthalten. Der Anteil riskanter Wertpapiere (Derivate) ist immer noch zu hoch. Im Gegensatz dazu haben sich die US-Banken entschuldet. Der IWF bezeichnete 2016 die Deutsche Bank als Geldinstitut mit dem weltweit höchsten Systemrisiko.

Das Vertrauen der Börsianer ist weg

Börsianer schauen immer in die Zukunft und so ergibt sich eine erhebliche Diskrepanz zwischen dem Unternehmenswert und dem Aktienkurs. Der rechnerische Buchwert pro Aktie liegt bei ungefähr 28 Euro. Das bedeutet, das Unternehmen müsste theoretisch an der Börse mindestens mit einem Aktienkurs von 28 Euro bewertet werden. Der Kurs beträgt jedoch nur etwas mehr als 6 Euro. Ist die Deutsche Bank deshalb unterbewertet? Nein! Der niedrige Kurs lässt sich mit dem ungeheuren Misstrauen zum Unternehmen erklären. Die Börsianer sind nicht der Meinung, dass das ausgewiesene Vermögen in der Bilanz korrekt ist.

Kapitalerhöhungen zur Selbstbereicherung?

Nach der Finanzkrise hat die Deutsche Bank drei Mal Kapitalerhöhungen durchgeführt. Erklärt wurden die jeweiligen Maßnahmen mit notwendigen Restrukturierungen. Seit 2010 wurden ca. 27 Mrd. Euro eingenommen. Weil die Deutsche Bank seinen Mitarbeitern aber regelmäßig Milliarden Euro an Boni auszahlt, ist von dem aufgenommenen Kapital nicht mehr viel übrig geblieben.

Eine neue Strategie seit Juli 2019

Die Deutsche Bank hat im Juli 2019 wieder ein umfassendes Restrukturierungsprogramm beschlossen. In diesem Zusammenhang schrumpft das Investmentbanking. 18.000 Jobs werden weltweit abgebaut. Davon sind wohl in Deutschland 9000 Stellen betroffen. Ob diese Maßnahmen ausreichen, die Bank auf ein stabiles Fundament zu stellen, bleibt offen. Diverse Ermittlungsverfahren gegen die Bank belasten dauerhaft das Anlegervertrauen. Wie „verzweifelt“ die vertrauensbildenden Maßnahmen inzwischen ausfallen, sieht man am Vorstandsvorsitzenden Christian Sewing. Er geht voran und investiert einen Teil seines Einkommens in Deutsche Bank-Aktien. Er will 15% seiner Nettovergütung bis zum Jahr 2022 investieren. Der Gesamtumfang beträgt dann 850.000 Euro. Mit diesem positiven Signal möchte er seinen Mitarbeitern zeigen, dass er an das Unternehmen glaubt und der Radikalumbau Früchte tragen wird. Die vorgenommenen Insiderkäufe bieten ein positives Statement, doch sie verraten nichts über Sewings Anlagefähigkeiten. Der Konzernumbau wird nämlich nicht einfach werden, denn eine geschwächte Wirtschaft und die katastrophale Geldpolitik der EZB wirken wie „Arsen in dem Blutbahnen“ der europäischen Banken.

Bild: Wochen-Chart der Deutschen Bank in Euro [WKN: 514000]

| Ausgewählte Open-End Hebelzertifikate oder Optionsscheine auf die Aktie | |||||

| Typ | WKN | ISIN | Hebel | Basispreis | Knockout |

| Long (Call) | DF2YTZ | DE000DF2YTZ2 | 3 | 5,117 | 5,117 |

| Short (Put) | DDH9N8 | DE000DDH9N86 | 3 | 10,104 | 9,631 |

Wie Hebelzertifikate und Optionsscheine funktionieren, erläutere ich in den Videos „Hebelzertifikat: Einfach erklärt“ und „Optionsscheine: Einfach erklärt“.

(https://www.youtube.com/watch?v=WTWUa54HUno

https://www.youtube.com/watch?v=DTpLVJvCvHw&t=330s)

Hält die Unterstützung bei sechs Euro?

Aus kurstechnischer Sicht ist die Aktie einfach zu deuten. Der Aktienwert bewegte sich in 2019 zwischen sechs und acht Euro. Das Pendel schlägt nun wieder zur Unterseite aus. Insgesamt hat die Aktie bereits zweimal die Unterstützung bei sechs Euro getestet und sie ist stets nach oben hin abgeprallt. Es sieht nun so aus, als ob der dritte Test kurz bevorsteht.

Ein Vergleich des Kursmusters mit dem OBV-Verhalten bietet keinen Richtungshinweis. Oftmals nimmt der OBV den Durchbruch vorweg indem sich der Indikator nach unten neigt. Anscheinend ist der Verkaufsdruck nicht so hoch. Eine bullishe Gegenargumentation ist allerdings auch nicht sinnvoll, denn das aktuelle Kursverhalten deutet auf wenig Kaufinteresse hin.

Weil die Aktie sich in einem langfristigen Abwärtstrend bewegt, gibt es eine natürliche Schwerkraft des Kurses. Bewegt sich der gesamte Aktienmarkt in Abwärtsrichtung, dann verliert die Deutsche Bank-Aktie zusätzlich an Wert. Man kann es auch als eine relative Schwäche zum Gesamtmarkt bezeichnen.

Fazit: Das Kursniveau unterhalb von sechs Euro muss man als kritisch betrachten. Vermutlich liegen darunter viele Stopp-Orders. Wenn nun der Kurs einen „zufälligen“ Rücksetzer unter sechs Euro vollzieht, kann es durch das Auslösen von Stopp-Orders zu einem weiteren schnellen Kurssturz in Richtung fünf Euro kommen. Die Bullen benötigen also dringend eine Top-Meldung zur Deutschen Bank, so dass sich das komplette Sentiment zur Aktie ändern kann.

Hinterlasse jetzt einen Kommentar