John Bollinger erfand die Bollinger-Bänder in den achtziger Jahren. Er wurde damals während eines Interviews gebeten, seinen Chart zu erklären. Der Chart enthielt zum damaligen Zeitpunkt unbekannte Kursbänder. John Bollinger versuchte mit den Bändern Volatilität optisch hervorzuheben. Weil es für die Bänder keinen Namen gab, sprach er spontan von den Bollinger-Bändern. Man könnte sagen, dass es die Geburtsstunde eines neuen technischen Werkzeugs war.

John Bollinger betrachtete die Volatilität als einen permanent verändernden Faktor. Heute gibt es praktisch keine Software, die nicht mit den Bollinger-Bändern ausgestattet ist.

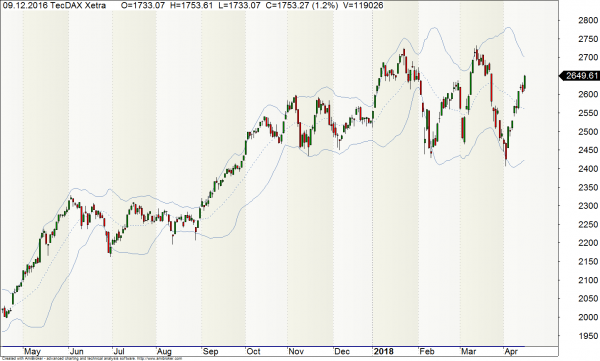

Bild: Tages-Chart des TecDAX mit Bollinger-Bändern (Einstellung 20-2)

Im oberen Chart sieht man den Kursverlauf mit den Bollinger-Bändern in der Standardeinstellung. Typischerweise werden drei Linien für die Darstellung benutzt. In der Mitte befindet sich ein Gleitender Durchschnitt, der den kurzfristigen Trend andeuten soll. Das obere Band zeigt den in Abhängigkeit zur Volatilität oberen Grenzwert. Das Gegenstück ist das untere Band, das den unteren volatilitätsabhängigen Grenzwert zeigt.

Die Standardeinstellung beträgt 20 Perioden mit der Standardabweichung von 2. Eine Standardabweichung von 2 sagt aus, dass die Bänder circa 95% aller Kurse in der gewählten Periode enthalten. Befindet sich ein Kurs außerhalb der Bänder, dann gehört er zu den außergewöhnlichen 5%. Dieser besondere Zustand ist für den Trader ein Zeitpunkt des Handelns. Entweder ist der Kurs in einem überkauften bzw. überverkauften Zustand oder der Markt startet eine kurzfristige Trendbewegung. Die Richtung der Kurse können die Bollinger Bänder nicht vorhersagen. Der Zustand ist vergleichbar mit einer Kugel, die einen Berg aufwärts rollt. Erreicht die Kugel den Berggipfel gibt es zwei Möglichkeiten: Entweder rollt die Kugel mangels Schwung wieder zurück oder sie überquert den Gipfel.

Eine Analyse zu den Bändern ist relativ einfach. Sind die Bänder verhältnismäßig eng zueinander stehend, dann ist die Volatilität gering. Je enger die Bänder sind, desto höher wird die Wahrscheinlichkeit einer nachfolgenden dynamischen Bewegung.

Das bedeutet im Gegenzug: Weit gespreizte Bänder sind das Ergebnis einer reifen dynamischen Kurswelle. Üblicherweise ist das Überschreiten des Bollinger Bandes im geweiteten Zustand ein Indiz für einen überhitzten Kurs. Bei extremen Kursen können wir davon ausgehen, dass der Markt überkauft bzw. überverkauft wäre.

Das Problem der Bollinger Bänder ist die Vielseitigkeit. Mit der Standardeinstellung können die Bänder weder eine überhitzte Marktsituation treffgenau anzeigen, noch können sie einen Trendstart offenbaren. Man könnte sagen, mit der Standardeinstellung sitzt der Indikator „zwischen den Stühlen“. Er kann nichts perfekt. Eine tolle Idee, mit geringem Nutzen für die Praxis.

Eine persönliche Anmerkung: Wenn ich in die Vergangenheit zurückschaue, dann kann ich mich kaum erinnern, ein professionelles Handelssystem mit Standard-Bollinger-Bändern gesehen zu haben. Vielleicht habe ich ja schon Gedächtnislücken, aber mir fällt kein Trader ein, der die Bänder als primäres Entscheidungskriterium nutzt. Vielleicht fühlen sich jetzt einige Trader provoziert. OK, sorry. Sicher wird es auch Trader geben, die mit der Standardeinstellung zufrieden sind. Aber lassen Sie uns die Effektivität der Bollinger-Bänder überdenken.

Bollinger Bänder als Volatilität-Indikator im Trend

Geht man davon aus, dass die Bollinger-Bänder zukünftige dynamische Bewegungen anzeigen können, wie müssten dann die Bänder gestaltet sein? Die Standard-Periodeneinstellung sollte dann halbiert werden auf 10.

Bild: Tages-Chart des TecDAX mit Bollinger-Bänder (Einstellung 10-2)

Mit dem Bollinger-Band das Timing verbessern

Im oberen Bild kommt die Verengung der Bollinger Bänder besser zur Geltung. Der Effekt wird durch die Reduzierung der Periode auf 10 erzielt. Warum ist die Periodenreduzierung sinnvoll? Nun, sobald sich ein Markt im Trend bewegt, kommt es zu Bewegungen mit kleinen Rücksetzern. Rücksetzer sind immer natürliche Bestandteile eines Trends. Die Reduzierung der Volatilität ist ein Ausdruck davon, dass im Aufwärtstrend der erhöhte Kurs von den Marktteilnehmern akzeptiert wird. Die Phase der Konsolidierungsdauer ist in den meisten Fällen kleiner als 20 Perioden. Deshalb ist die Standardeinstellung eher ungeeignet. Mit einer reduzierten Periode von zum Beispiel 10, wird die Verengung der Bollinger Bänder optisch verbessert. Tritt der Kurs später aus den verengten Bändern der Konsolidierung heraus, ist der Markt bereit die Trendbewegung fortzusetzen.

Bollinger Bänder als Indikator für Extremkurse

Ein Bollinger Band mit einer 2-fachen Standardabweichung, lässt eine mathematische Aussage zu. Ein Kurs innerhalb der Bollinger-Bänder passt zu 95% zu den anderen Kursen der Periode. Eine Standardeinstellung mit 20 Perioden enthält also einen Messbereich von 20 Candlesticks. Um eine Bewertung hinsichtlich eines überkauften bzw. überverkauften Zustandes zu bekommen, sind 20 Candlesticks praktisch zu wenig. Würde der Kurs außerhalb des Bandes liegen, dann ist das Risiko für eine Gegenposition unangenehm hoch.

Befindet sich der Markt in einem Trendmodus, dann könnte er eine Gegenposition leicht überrennen. Um überkaufte bzw. überverkaufte Marktsituationen mit den Bollinger-Bändern zu identifizieren, sollte sichergestellt werden, dass sich der Markt nicht in einem starken Trend bewegt.

Mit einer Verdoppelung der Standardeinstellung sollte der Markt leichter behandelt werden können.

Bild: Tages-Chart des TecDAX mit Bollinger-Bänder (Einstellung 40-2). Als zusätzlicher Filter dient der Trendindikator ADX(14)

Überzogene Kurse sind im Seitwärtsmarkt gute Handelschancen

Im unteren Teil des Charts ist der ADX-Indikator abgebildet. Er ist ein purer Trendmesser. Je höher der ADX-Wert ist, desto stärker ist der Trend einzuschätzen. Der Grenzwert liegt ungefähr bei 25. Ist der Indikator unter 25 sind Trendbewegungen schwach. In Kombination mit den Bollinger Bändern und einer Periodeneinstellung von 40 lassen sich gut überkaufte und überverkaufte Kurse identifizieren. Sobald der Trend schwach ist, und der Kurs außerhalb des Bollinger Bandes liegt, ergibt sich ein Einstiegssignal. Es ist ein „Gummiband-Prinzip“. Der Kurs hat sich dabei so weit von seinem Mittelwert entfernt, dass er spannungsvoll ist. Wie von einem Gummiband gezogen, möchte der Kurs wieder zurück zu seinem Mittelwert.

Es gilt die Regel: Je weiter die Bollinger-Bänder aufgespreizt sind, desto höher wird die Wahrscheinlichkeit, dass ein Gummibandprinzip funktioniert.

Bereit sein für neue Blickwinkel

Die Bollinger Bänder sind einer der effektivsten Indikatoren der Technischen Analyse. Nur weil eine Standardeinstellung vorgegeben wird, heißt das nicht, dass damit immer ideale Ergebnisse erzielt werden. Standardeinstellungen sind in den meisten Fällen nur Anhaltspunkte. Beim Trading ist es wichtig zu erkennen, ob sich der Markt in einem Trend oder in einem Seitwärtsmarkt bewegt. In einem Aufwärtstrend gibt es keine überkauften Kurse. Das Gegenteil ist in einem Seitwärtsmarkt der Fall. Deshalb empfiehlt es sich, Standardindikatoren dahingehend zu prüfen, ob sie eine praktische Einstellung zum gewählten Handelssystem haben.

Erfolgreiche Trader sind in der Lage Marktzustände richtig zu deuten, und entsprechende Handelswerkzeuge einzusetzen. Manchmal genügt eine andere Sichtweise oder eine andere Indikatoreinstellung, um die Effektivität zu verbessern.

Hinterlasse jetzt einen Kommentar