Top-Aktien entdecken ohne Experte zu sein

Der Kern der Fundamentalanalyse ist das Aufspüren von chancenreichen Aktien. Interessant sind immer solche Aktien, die von anderen Marktteilnehmern viel zu niedrig oder zu hoch bewertet werden.

Das ewige Auf und Ab der Aktienkurse und die unüberschaubare Menge der Aktien, stellen den Analysten vor eine schwere Aufgabe. So muss er den „inneren Wert“ eines Unternehmens stets im Vergleich zu anderen Unternehmen betrachten. Die Vorgehensweise der Analyse ist bei Spezialwerten nicht anders als bei großen Standardaktien (Blue Chips).

Als erstes muss die richtige Branche gewählt werden

Um eine gute Aktie zu finden, ist die Auswahl einer chancenreichen Branche von hoher Bedeutung. Manche Branchen wachsen, und andere wiederum schrumpfen. Deshalb beeinflusst das Branchenwachstum im Höchstmaß auch den Aktienwert.

Erfahrene Börsianer wissen, wenn eine interessante Branche identifiziert wurde, sollte man sich die wichtigsten drei Unternehmen und die Newcomer intensiv ansehen. Die Spitzenunternehmen der Branche stehen im Fokus der Medien. Deshalb zeigen die ersten drei der Branche oft eine überdurchschnittliche Aktien-Performance. Nicht zu unterschätzen sind Newcomer, die mit einem neuen Produkt oder Leistung eine Branche revolutionieren können.

So könnte eine grobe Branchen-Einteilung aussehen:

- Finanzen, Versicherung (z.B. Deutsche Bank, Goldman Sachs, Allianz)

- Umwelt, Versorger (z.B. RWE, E.ON, Energieunternehmen)

- Maschinenbau (z.B. Linde, Nordex)

- Autos (z.B. VW, Daimler Benz)

- Elektro (z.B. Siemens, Deutsche Telekom)

- Chemie (z.B. BASF, 3M)

- Rohstoffe (z.B. Thyssenkrupp, K+S)

- Bau (z.B. Bilfinger, HeidelbergCement)

- Konsum (z.B. Walmart, Nike)

- Gesundheit (Pfizer, Bayer)

- Sonstige Branchen (z.B. Druck, Papier, Textil

Die Zuordnung eines Unternehmens in eine Branche sollte nicht zu streng erfolgen. Sehr häufig sind Unternehmen breit aufgestellt, und die einzelnen Geschäftsbereiche überschneiden sich mit mehreren Branchen. Vergleicht man Unternehmen miteinander, dann sollte die Leistungsstruktur ähnlich sein. Würde man zum Beispiel den Auto-Zulieferer Continental mit VW vergleichen, dann ist das eher ein Vergleich wie Äpfel mit Birnen. Beide Unternehmen gehören zwar der Auto-Industrie an, doch sie konkurrieren nicht miteinander. Das Leistungsspektrum ist grundlegend verschieden.

Rotation der lukrativen Branchen

Innerhalb eines Konjunkturzyklus gibt es eine Rotation des Branchenwachstums. Für die Börsianer bedeutet dies, dass die Verwendung der Anlagemittel auf die favorisierten Branchen angepasst werden muss. Bei der Auswahl einer aussichtsreichen Branche ist der Zeitpunkt (Phase innerhalb des Zyklus) von hoher Bedeutung. So kann zum Beispiel eine richtig gute Aktie eine schwache Performance aufweisen, weil sie Teil einer schwachen Branche ist.

Oft helfen Branchen-Charts weiter. Hierbei wird ein Index aus den Aktien einer Branche gebildet und optisch aufbereitet. So kann der Analyst über einen historisch relevanten Zeitraum die Entwicklung verfolgen. Dann fällt es deutlich leichter, die überdurchschnittlich guten Marktphasen zu identifizieren.

Bild 1: Saisonaler Verlauf des DAX mit typischen Schwächephasen der vergangenen 10 Jahre. Saisonale Charts zeigen die Zeiträume der Vergangenheit, in denen die größten Gewinne und Verluste entstanden sind. Saisonale Charts sind für alle Branchen und Indizes nützlich.

Nach der Branchenentscheidung muss die Aktie ausgewählt werden.

Statistische Messungen haben ergeben, dass in den meisten Branchen die ersten drei Unternehmen die beste Performance aufweisen. Doch so einfach sollte man sich die Analyse nicht machen. Es zählt der „innere Wert“ eines Unternehmens. Dieser Wert begründet den Großteil einer Aktienbewegung.

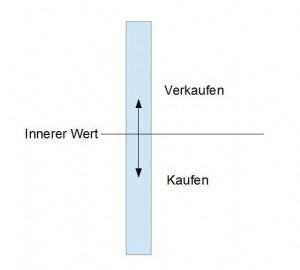

Bild 2: Innerer Wert einer Aktie.

Ist der innere Wert zu hoch, dann gibt es eher eine Verkaufsneigung. Ist der innere Wert zu niedrig, dann ist dies einen Kauf wert.

Das Grundprinzip des inneren Wertes beruht auf der These, dass den Marktteilnehmern nicht alle Informationen über die Aktie bekannt sind. Sie über- bzw. unterschätzen den Wert. Der innere Wert kann auch als fairer Wert bezeichnet werden.

Typischerweise gibt es zwei betriebswirtschaftliche Herangehensweisen, um ein Unternehmen und seine Aktie zu bewerten.

- Ertragswert

- Substanzwert

Beim Ertragswert geht es um die Prognose der zukünftigen Gewinne, bezogen auf die Marktkapitalisierung. Der Substanzwert errechnet sich aus dem Nettovermögen zuzüglich der stillen Reserven in Relation zur Marktkapitalisierung.

Die Marktkapitalisierung entsteht immer aus einer Momentaufnahme und errechnet sich aus der Anzahl der ausgegeben Aktien und dem aktuellen Aktienkurs.

Um den Ertrags- und Substanzwert zu errechnen, bedarf es umfangreichen betriebswirtschaftlichen Wissens. Banken und institutionelle Investoren beschäftigen hierzu Fachkräfte. Für den Privatanleger ist das kein sinnvoller Ansatz, da ihm oft das Wissen, die Informationen und die Zeit fehlen.

Ein kleiner Trost: Sieht man sich die professionellen Analystenschätzungen an und vergleicht sie mit den tatsächlichen Unternehmensdaten, dann stellt man sehr schnell fest, dass die Fehlerquote auch bei den Experten sehr hoch war.

Worauf Sie bei der Aktienanalyse achten sollten

Für den Privatanleger ist es sinnvoll, sich auf Details zu konzentrieren, die das Unternehmen in der Außendarstellung zeigen. Dabei sind die eigene Einschätzung und die Wahrnehmung anderer Marktteilnehmer entscheidend. Wenn Sie eine Aktie gekauft haben, dann können Sie nur gewinnen, wenn andere Marktteilnehmer der Meinung sind, dass die Aktie einen höheren Wert hat als Ihr Einstiegskurs.

Auf das Produkt oder die Dienstleistung kommt es an

Die Gewinnerwartung des Unternehmens steht in einem direkten Zusammenhang mit den Absatzerwartungen. Der Absatz ist untrennbar mit den Produkten bzw. den Leistungen des Unternehmens verbunden. Achten Sie deshalb auf die Qualität und die Marktstellung der Produkte. Stellen Sie sich die Frage, ob das Produkt die Bedürfnisse des Kunden erfüllt, und ob es sich auch in Zukunft behaupten kann?

Gutes Management erhöht den Wert der Aktie

Die Qualifikation des Managements ist schwer einzuschätzen. Sie zeigt sich in der Fähigkeit innovative Mitarbeiter für das Unternehmen zu gewinnen. Hier sollte man unbedingt auf das Image des Unternehmens achten. Denn nicht selten zieht ein gutes Image auch gute Mitarbeiter an. Sie sind es, die den Unterschied zur Konkurrenz ausmachen.

Ein Tipp: Achten Sie auf Luxussymbole des Managements. Erfahrene Fond-Manager reagieren „allergisch“ auf übertriebenen Luxus einer Unternehmensführung. Und das zu recht. Wenn sich das Unternehmen übertriebene Luxusfahrzeuge leistet oder sogar Privatflugzeuge unterhält, dann deutet dies auf einen „Egotrip“ des Managements hin. So ein Management entwickelt das Unternehmen nicht weiter, sondern verwaltet es. Es sonnt sich in alten Erfolgen. Für den Aktienkurs sind das schlechte Bedingungen.

Hohe Forschungs- und Entwicklungsausgaben

Hohe Aufwendungen können auch durch Forschung und Entwicklung entstehen. Das sind allerdings immer Ausgaben, die eine Investition in die Zukunft darstellen. In diesem Fall ist hohes Unternehmenspotenzial gleichbedeutend mit einem zukünftigen Aktienkursanstieg.

Achten Sie auf die Auftragseingänge als Frühindikator

Ein wichtiger Indikator für den Absatz sind die Auftragseingänge. Hierbei sollte man sich die Entwicklung der Zahlen ansehen. Damit lässt sich auch die Entwicklung der zukünftigen Nachfragesituation gut abschätzen. Sinkende Auftragseingänge wirken auf die kurzfristige Liquidität des Unternehmens. Nicht wenige „gesunde“ Unternehmen sind schon in Liquiditätsschwierigkeiten gekommen, weil lebenswichtige Einnahmen kurzfristig entfallen sind.

Beachten Sie die Konkurrenzsituation

Ein Unternehmen ist selten Monopolist in seiner Branche. Wo Geld verdient wird, gibt es immer Nachahmer und Profiteure. Geld ist wie Licht, dass die Motten in der Dunkelheit anzieht. Eine Konkurrenzzunahme in der Branche wirkt langfristig als Umsatz- und Gewinnbremse. Es heißt, dass Konkurrenz das Geschäft belebt. Diese Aussage kommt jedoch meist von neuen Marktteilnehmern, die sich ein Stück des Kuchens erobern möchten. Etablierte Unternehmen sind weniger erfreut.

Fazit zur Aktienauswahl

Die Fundamentalanalyse ist ein umfangreiches und komplexes Thema. Wie vertiefend die Herangehensweise des Analysten sein muss, kann nicht abschließend geklärt werden. Für den Privat-Börsianer ist es schwer, die richtigen Fakten zusammenzutragen. Das Internet ist dabei sehr nützlich, doch der persönliche Besuch des Unternehmens muss in den meisten Fällen entfallen. Die Wettbewerbsvorteile der Banken und institutionellen Anleger in der Recherche, sind so gut wie uneinholbar. Daher sollte der private Börsianer seinen Fokus auf die wichtigsten Dinge des Unternehmens legen. Detaillierte Finanzanalysen des Privatanlegers bringen in der Regel keinen Nutzen, der sich in profitables Trading umwandeln lassen könnte.

Hinterlasse jetzt einen Kommentar