In der deutschen Presse ist Beate Sander keine unbekannte. Mit viel Respekt hat sich der Beiname „Börsen-Omi“ verbreitet und mit 81 Jahren zählt Frau Sander zu den Kennern der Börsenszene. Neben dem Schreiben von Börsenbüchern hat sich Frau Sander einen schönen Track-Record aufgebaut. Frau Sander startete als Autodidakten und konnte über viele Jahre ihr Börsenwissen vertiefen. Mit einer geschickten Anlagestrategie schaffte sie es aus einem Startkapital von 30.000 Euro ein kleines Vermögen von 1 Million Euro aufzubauen.

Das allein ist schon Grund genug, um mehr über Frau Sander zu erfahren…

www.Trading-Ideen.de: Die Börse ist weitgehend in männlicher Hand, dabei gelten Frauen als geschickte Geldanleger. Wie entstand bei Ihnen die Faszination zur Börse? Gab es einen Zündfunken?

Als Realschullehrerin für Wirtschaft und Recht wurde ich von meinem Schulleiter, einem begeisterten Aktionär, gebeten, eine Börsen-AG zu gründen. Dies geschah Ende der 1990er-Jahre, als der Neue Markt boomte. Durch den Siegeszug des Internets und der Entschlüsselung der DNA herrschte der Eindruck, jetzt gäbe es in der New Economy den dauerhaften Wohlstand. Die Aktienanlage versprach Reichtum ohne berufliche Arbeit. Also hielt ich jede Woche nachmittags zwei Stunden Börsenunterricht. Und da es kein Schulbuch gab, schrieb ich es selbst. Es hieß „Börseneinstieg mit Spannung und Spaß“, volkstümlich „Der kleine grüne DAX“. Mein Börsenratgeber für Schüler wurde ein Bestseller. Und meine Begeisterung für Aktien wuchs. Danach kam die „Börsenführerschein“-Vision.

www.Trading-Ideen.de: Wie erfolgreich waren Sie mit Ihrem ersten Trade und wie haben Sie damals die Aktie/den Markt zuvor analysiert?

Theoretisch wusste ich Bescheid. Praktisch musste ich eigene Erfahrungen sammeln. Da kam mir die „Volksaktie“ Deutsche Telekom gerade recht. Ich zeichnete sie, legte sie langfristig an, bekam 10% Rabatt. Ich kaufte auch wegen der steuerfreien Dividende, Ertragsgutschrift genannt, den Titel im Weltwirtschaftskrisen-Crash 2008/2009 dreimal für rund 8,50 € nach. Als Langzeitanlegerin und Erfinderin meiner Hoch/Tief-Mutstrategie habe ich alle Aktien behalten. Ein Buchgewinn von rund 90 % und eine üppige Dividende alljährlich sind der Lohn.

www.Trading-Ideen.de: Unsere Leser bevorzugen das typische Swing-Trading, bei dem in erster Linie die technische Analyse im Vordergrund steht und eher sekundär die Fundamentalanalyse als Handelsentscheidung herangezogen wird. Wie sieht bei Ihnen die Gewichtung technisch zu fundamental aus?

Ich verwende die Technische Analyse a) für den schnellen Überblick und b) für eine Grobanalyse und Unterlegung meiner Kauf- oder Verkaufsentscheidung. Entscheidend für mich selbst sind die wichtigsten fundamentalen Finanzkennzahlen. Sie basieren nicht auf der Vergangenheit mit wiederkehrenden Verhaltensmustern als Ausblick für die Zukunft, sondern reagieren direkt auf die Gegenwart einschließlich Ausblick. Dennoch sind Charts für mich unverzichtbar.

www.Trading-Ideen.de: Haben Sie im Laufe Ihrer Börsenlaufbahn eine Methode gefunden, von der Sie der Meinung sind, einen Wettbewerbsvorteil gegenüber anderen Marktteilnehmern erzielen zu können? Treffen Sie die Handelsentscheidungen eher systematisch oder diskretionär?

Ich handle diszipliniert gemäß meiner Erfindung Hoch/Tief-Mutstrategie. Mit ihr schaffte ich es, im Laufe von 15 Jahren aus 30.000 € eine Million € zu erwirtschaften, die ich locker verteidige. Meine Handelsentscheidungen treffe ich diszipliniert und systematisch, viel weniger emotional als die Börse selbst, was ja schon die täglichen Kursschwankungen beweisen.

Ich zeige Ihnen kurz, wie meine Hoch/Tief-Mutstrategie funktioniert.

Ich habe die Strategie im Crash 2000 bis 2003 entwickelt, in der Weltwirtschafts-und Finanzkrise 2008/2009 ausgebaut, erprobt und verfeinert. Mir ging es immer um den Erfolg als solches, das bestmögliche Ergebnis, nicht um die Million.

Dazu kurz die Grundzüge:

- Ich kaufe viele Aktien breit gestreut nach Ländern, Branchen, Indizes und vom Zeitpunkt her, große, mittlere und kleine, Value und Growth.

- Ich tätige keinen Kauf unter 1.000 Euro, damit die Gebühren nicht die Gewinne wegfressen. Durchschnittlich investiere ich jetzt 1.500 € in jeden Kauf.

- Chancenreiche Aktien ordere ich zu günstigen Kursen wie in der ersten Augusthälfte 2019, als die Kurse zeitweilig in den Keller rauschten.

- Teilverkäufe der besten Aktien ab dreistelligem Kursgewinn gibt es nur in Augenhöhe zum Jahreshoch. Meine besten Rennpferde bleiben also im Stall.

- Alle Dividenden lege ich konsequent in bisherige oder neue Aktien wieder an.

- Etwa ein Drittel fließt in dividendenstarke, defensive und fair bewertete Value- Ähnliche Beträge gehen in internationale Titel mit Blick auf Kursentwicklung, Dividende, Branche und künftige Chancen.

- Fehlt noch das letzte Drittel: Das Geld investiere ich in wachstumsstarke, offensive Growth- Dazu zählen Zukunftsmärkte wie Hochtechnologie, künstliche Intelligenz mit Robotik, Biotechnologie und Medizintechnik. Diese Branchen sind für mich Kurstreiber in den Zeiten des Demografie- und Klima-Wandels.

www.Trading-Ideen.de: Wie gehen Sie vor, um eine gute Aktie zu entdecken? Arbeiten Sie zum Beispiel mit einem Aktien-Scanner? Welche Kriterien sind Ihnen bei der Aktienauswahl besonders wichtig?

Zuerst schaue ich mir die Charts an, z. B. bei der ARD-Börse, die aktuelle Kursentwicklung gestern/heute, das 52-Wochen-Hoch/Tief, die Kursentwicklung in 1, 3, 5, 10 Jahren, soweit möglich. Bin ich zufrieden, klicke ich auf „Firmennachrichten“. Ich studiere im Fünf-Jahresvergleich die wichtigsten Bilanzposten und die G+V. Mich interessiert auch, wer hier beteiligt ist, das Ergebnis pro Aktie, die Dividende im Mehrjahresvergleich, außerdem Mitarbeiterzahl und Produktivität. Bin ich zufrieden, bemühe ich mich noch um einige Großbank-Analysen. Außerdem interessieren mich noch das KGV, der Buchwert, die Marktkapitalisierung und Dividende sowie Eigenkapitalquote, Ergebnisentwicklung im Mehrjahresvergleich.

www.Trading-Ideen.de: Eine gute Aktie zu finden, ist schon einmal eine gute Voraussetzung für den erfolgreichen Trade. Trotzdem ist es nur die „halbe Miete“. Wie entsteht bei Ihnen die Entscheidung eine Position zu schließen? Arbeiten Sie mit Stopps?

Ich arbeite nicht mit Stopps, lasse mir meine Entscheidung nicht durch Algorithmen, durch computergesteuerte Programme wegnehmen. Ich verkaufe nur dann, wenn ich davon überzeugt bin, dass die Erholungsaussichten gering sind und diese Aktie nicht zu den Zukunftsbranchen und Zukunftsmärkten zählt.

Bei Betrug und Schönfärberei verkaufe ich sofort. Ansonsten warte ich, bis ich auf der Grundlage von hohen Kursgewinnen den Steuerausgleich bei Veräußerungsverlusten sofort erhalte. Zum Jahresanfang muss zuerst der Freibetrag ausgeschöpft werden.

www.Trading-Ideen.de: Können Sie uns ein Beispiel aus der Vergangenheit nennen, bei dem Sie sagen würden, dass es optimal gelaufen ist?

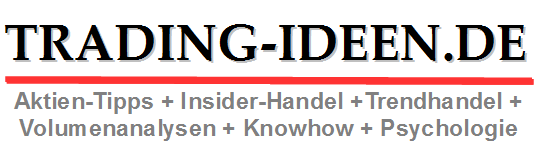

Ich dokumentiere alles. Dazu zwei Beispiele: Alle Aktiensplits immer mit berechnet, kaufte ich Nemetschek im steuerfreien Altbestand am 10. Juni 2006 für 1,28 €. Hier beträgt der Kursgewinn deutlich über 3.500 %. Am 02. Juli 2019 verkaufte ich einen kleinen Teil zum Kurs von 57,30 €.

Bild: Nemetschek-Aktie im langfristigen Verlauf

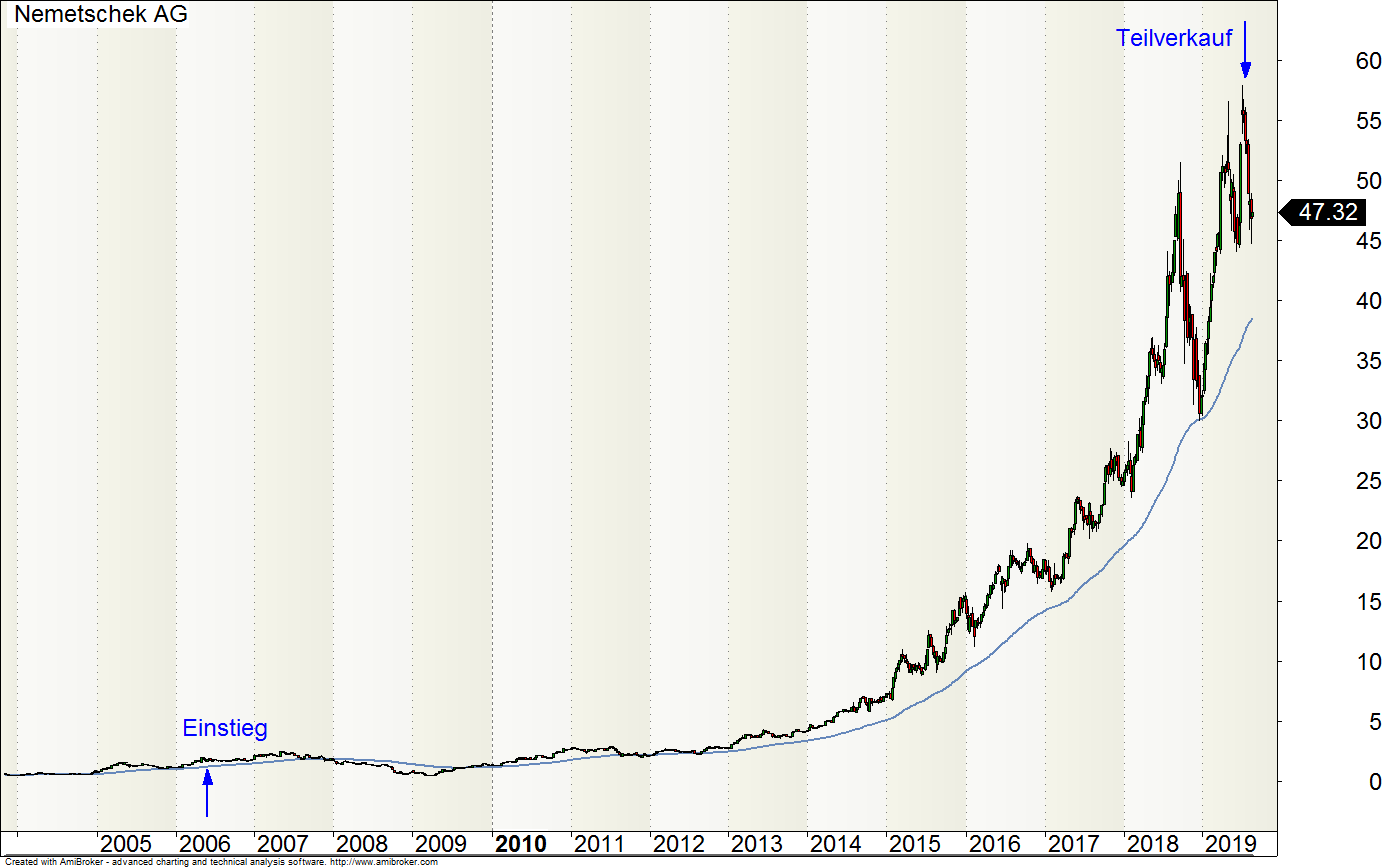

Sartorius Vz kaufte ich am 10. Juni 2006 split-bereinigt zu 5,40 €. Hier beträgt der Buchgewinn über 3.200 %. Am 19. Juni 2019 veräußerte ich einen kleinen Teil zu 185,20 €.

Bild: Sartorius-Aktie im langfristigen Verlauf

Ich verkaufe nur kleine Teilpositionen, um mit dem Erlös günstig nachzukaufen bei übertriebenem Kursverlust. Ich hege und pflege meinen steuerfreien Altbestand, denn bei Fuchs Petrolub beträgt die Dividende im Altbestand jetzt schon 25%, bei Rational 35 %, bei Hochtief 45 %. Hier erwarte ich weiteres Wachstum. Es gibt viele Firmen, die ihre Dividende nie streichen oder kürzen, sondern stetig erhöhen, schon ein halbes Jahrhundert wie J&J, Procter & Gamble, 3M u. a. m. Warum sollte ich da im großen Stil verkaufen?

www.Trading-Ideen.de: Wir alle lieben es Gewinne zu machen. Leider klappt das nicht immer, daher wäre es schön, wenn Sie uns auch ein Beispiel nennen könnten, bei dem Sie eine Fehlentscheidung getroffen haben. Wie haben Sie erkannt, dass Sie falsch liegen?

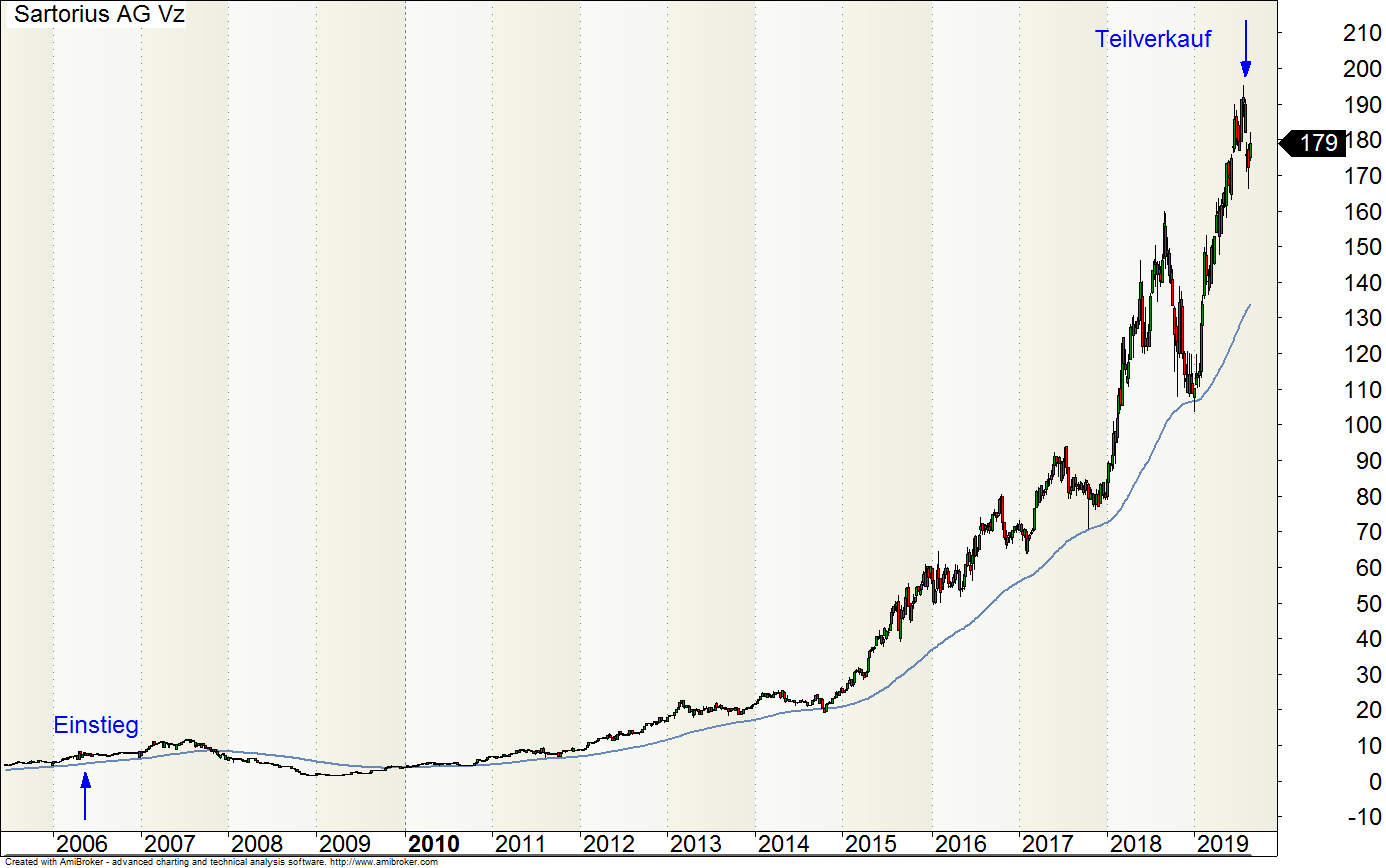

Ich lag falsch bei Mologen, Medigene, General Electric, SolarWorld, LEONI. Durch Steuerausgleich waren meine Verluste zu verschmerzen.

Bild: Medigene-Aktie im langfristigen Verlauf

www.Trading-Ideen.de: Haben Sie besondere Regeln, hinsichtlich des Risiko- und Money-Managements?

Ich habe über 100 Aktien. Meine besten Werte übergewichte ich. Bei unsicheren Titeln untergewichte ich. Bei kleinen Spekulationen wie derzeit Brennstoffzellen-Aktien lege ich deutlich unter 1.000 € an.

www.Trading-Ideen.de: Können Sie sich an Ihren größten Gewinn-Trade erinnern?

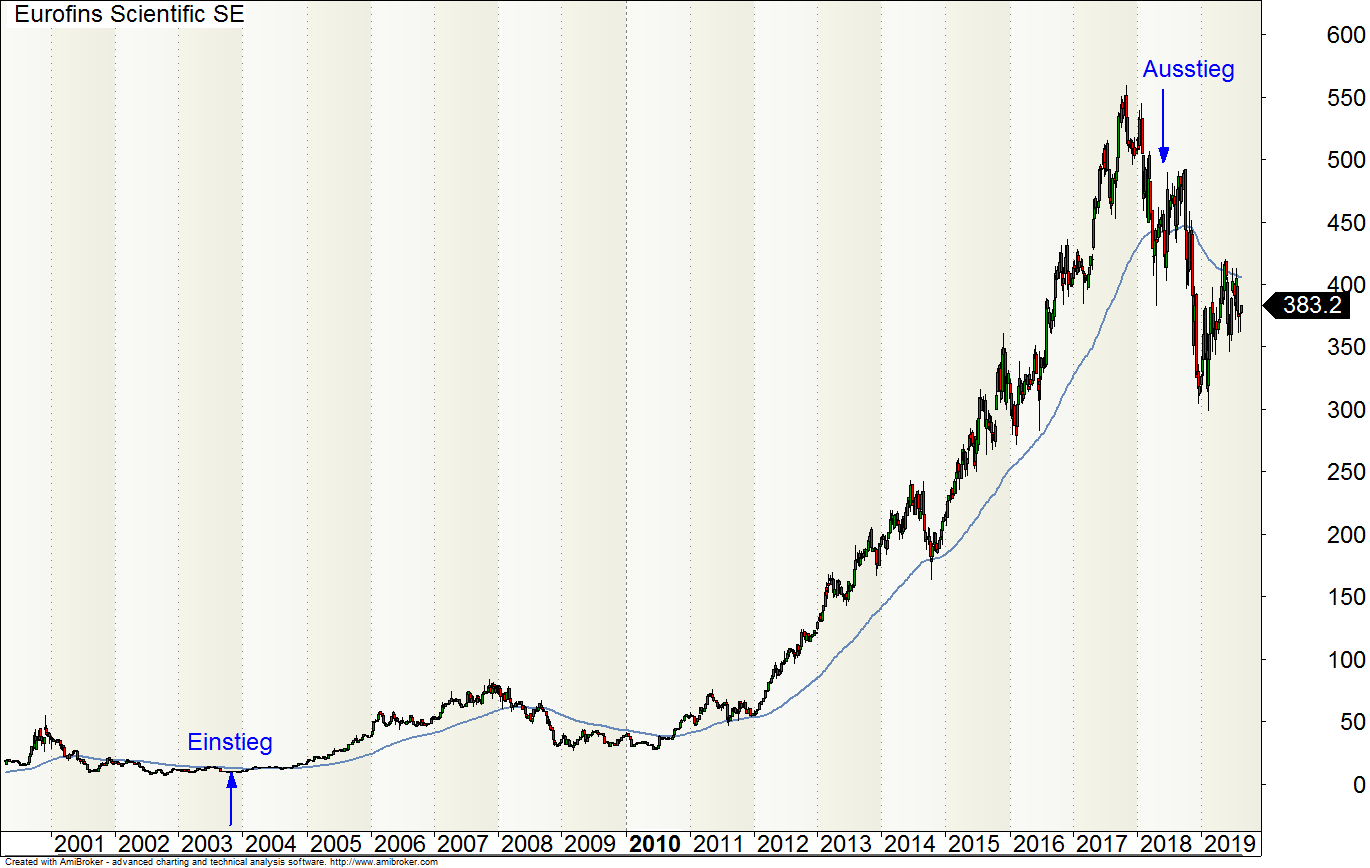

Neben Nemetschek und Sartorius ist dies der französische Labortester Eurofins. Da kaufte ich für 9,60 € ein und verkaufte bei rund 450 €.Am 11. November 2001 kaufte ich Eurofins zu 15,90 € nach und machte einen Teilverkauf am 25. Oktober 2017 zu 538 €: ein Kursgewinn von fast 3.400 % als Lohn für die durchgehaltene Langzeitstrategie. Bei den ganz jungen Aktien ist dies VARTA, dreifacher Kauf, begonnen mit unter 20 €. Auch Eckert & Ziegler sowie Carl Zeiss Meditec habe ich sehr frühzeitig entdeckt, beeinflusst auch durch den demografischen Wandel mit dem längeren Leben um zwei Jahre in einem Jahrzehnt. Da sind Biotech und Medtech die großen Zukunftsmärkte, wenn man die richtigen Aktien aufspürt.

Bild: Langfristiger Chart Eurofins-Aktie

www.Trading-Ideen.de: Gab es eine wichtige Erkenntnis, die Ihnen einen wesentlichen Fortschritt beim Durchlaufen der Lernkurve ermöglicht hat?

Ich brauche mir nur meine Depotentwicklung anzuschauen, ein Motivationsquell für immer neue Lernbereitschaft und Wissbegier. Also muss ich auch Künstliche Intelligenz mit Robotik verstehen und hier beste Aktien entdecken. Das gilt ebenso für Cloud Computing, die modernen Zahlungssysteme und neuen Medien.

www.Trading-Ideen.de: Welche Börsenbücher haben Sie beeindruckt bzw. würden Sie jederzeit empfehlen?

Ich empfehle für Einsteiger vor allem den Verlagsbestseller „Der Aktien- und Börsenführerschein“, den ich alle 2 Jahre gründlich überarbeite und den es jetzt in der 9. Auflage gibt.

Für die Freunde von ETFs und Aktienfonds ist sicherlich mein Standardbuch in der 2. Auflage: „Wie finde ich die besten ETFs und Investmentfonds“ ein guter Ratgeber.

Für erfahrene Börsianer dürfte die druckfrische Neuerscheinung „Die besten Aktienstrategien für Fortgeschrittene“ der geeignete Literaturtipp sein.

Und wer in Zug, Bus, Tram und kleinen Pausen ein spannendes Börsenbuch nach Themenkreisen in kleinen Portionen serviert wünscht, der liegt mit „Das große Buch der Börsenkolumnen“ richtig.

„Wohlstand sichern im demografischen Wandel“ zeigt die großartigen Möglichkeiten für eine erfolgreiche, differenzierte Wertpapieranlage durch die längere Lebenserwartung auf.

www.Trading-Ideen.de: Welche Tipps haben Sie für Einsteiger?

Börse ist kein Kindergeburtstag, setzt Disziplin, Geduld und Lernbereitschaft voraus. Ohne den Dreiklang vom Buch zum Internet – vom Internet zum Online-Handel klappt es nicht. Man muss sein Selbstbild wirklichkeitsnah einschätzen: Sicherheitsbewusst – erfolgsorientiert – risikofreudig. Ebenso wichtig ist die realistische Einschätzung der Finanzlage und die Entscheidung Sparplan oder Einmalanlage.

Bei kleinem Geldbeutel empfehle ich, mit guten ETFs zu starten. Die breite Streuung reduziert das Risiko. Wissen und Literaturstudium vorausgesetzt, bieten sich auch gute aktiv gemanagte Aktienfonds an mit Orientierung an zahlenmäßig große Indizes wie S&P 500, MSCI World oder Ausrichtung auf Zukunftsbranchen, Dividenden-Aristokraten usw. Bei großer Vermögensdecke, Lust, Zeit, Lernbereitschaft kommen Einzelaktien hinzu: Breit gestreut – nie bereut! Meide die gefährlichen Vier: Euphorie, Panik, Angst und Gier.

Ich vergleiche mich gern mit einem tüchtigen Gärtner, der zur richtigen Zeit säen und pflanzen muss, um eine ordentliche Ernte einzufahren.

Eine ausgezeichnete Philosophie, die ich mit Fundamental-Daten aus Desinteresse nicht verfolge, da meiner Meinung nach alle Nachrichten im Kurs eingepreist sind. Klarer Focus liegt hier auf der Chart-Analyse. Bin ebenso seit 30 Jahren dabei und habe es trotz zahlreicher Indikatoren-Analyse und Zins-Sentiment verstanden, aus knapp 750 000 DM heute nur noch 30.000 Euro im Depot zu haben. Da waren wohl trotz Erfahrung und Disziplin zu viele Fehler dabei.

Weiterhin wünsche ich viel Erfolg und danke für das Interview.

M.

Ohje da waren sie wohl an der Börse definitv falsch aufgehoben und das Sparbuch hätte ihnen zu damaligen Zeiten sicher besser gedient vor allem keine derartigen Verluste.

Mfg Denise

M. Friedrich; auch ist es mir bis heute nicht gelungen, den Job des Stockpickers zu erlernen, weil es jedes Jahr genug Aktien gibt, die trotz Unsicherheit an den Märkten überdurchschnittliche Gewinne erzielen. Da liege ich meistens falsch, obwohl ich neben den Indikatoren und Marktsentiment auch den Aktienfinder von Onvista nutze. Bin schon im fortgeschrittenen Alter 67 Jahre und halte mich durch dieses hOBBY wenigstens geistig fit.